Status 2021: To klare vindere blandt First North-rådgiverne

First North-børsen har de seneste to år leveret intet mindre end 36 nye noteringer. Ni forskellige Certified Advisors har været med til at føre selskaberne på børsen, men to af dem har sat sig tungt på markedet. Vi går bag om, hvorfor nogle rådgivere har mere succes end andre.

Vi bringer analysen i samarbejde med Økonomisk Ugebrev – Prøv én måned på ØU WEB for 1 krone med adgang til alle artikler.

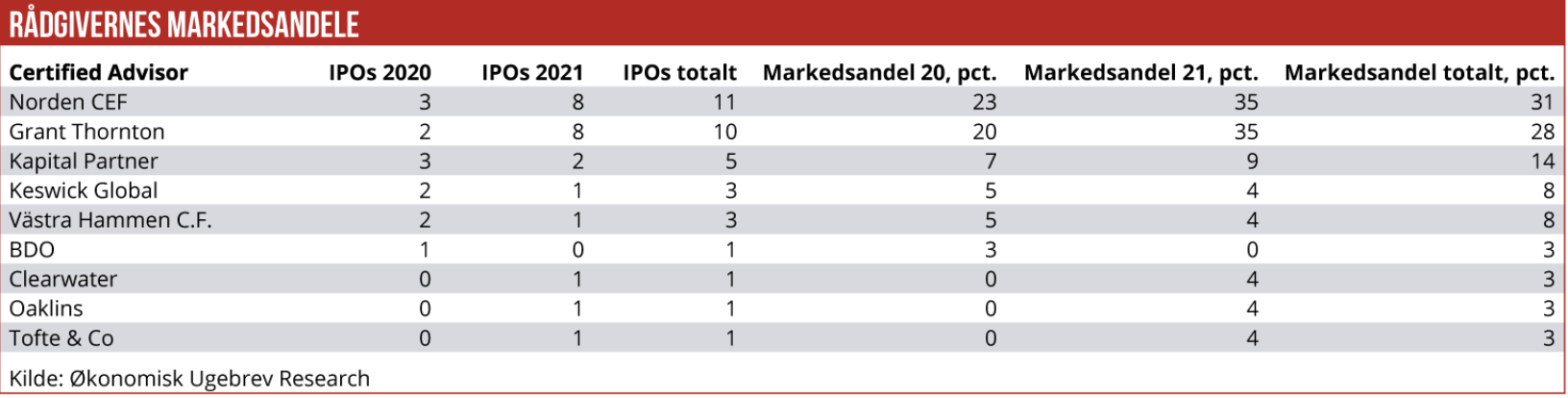

De mindre vækstselskaber har stået i kø for at blive børsnoteret på First North de seneste år, og det har givet kronede dage for de såkaldte Certified Advisors, som efter reglerne skal vejlede selskaberne i børsnoteringsprocessen. Ikke alle Certified Advisors har dog haft lige stort held med at blive udvalgt. En gennemgang af børsnoteringerne viser, at NordenCEF og Grant Thornton har sat sig tungt på markedet for rådgivning:

I 2020 stod NordenCEF og Grant Thornton samlet set for 43 pct. af alle ny-noteringerne, og andelen steg til 70 pct. i 2021. I 2020 tog Norden CEF førstepladsen med tre noteringer, mens det blev til en delt førsteplads for NordenCEF og Grant Thornton i 2021 med hver otte noteringer.

Spørgsmålet er, hvad der har skabt vinderne i forhold til taberne. ØU Research har interviewet en række børsselskaber på First North, der kun har ønsket at udtale sig til baggrund. Men der tegnede sig et klart billede af, hvad der har ført til nuværende nærmest duopolagtige markedsopdeling.

Grant Thornton fremhæves som den rådgiver, der har det største team og størst erfaring, bl.a. med stærke M&A-kompetencer. Dertil skiller Grant Thornton sig ud ved en høj professionalisme og en mere corporate tilgang, hvor der ligger en klar styring og procesramme for børsnoteringen og det efterfølgende forløb post-IPO.

NordenCEF, med stifter John Norden i spidsen, beskrives først og fremmest som relations-stærk og tillidsvækkende. Selskaberne har følt, at de er i gode hænder, og de stoler på, at John Norden leverer, som han lover. NordenCEF opnåede stor succes med nogle af de første noteringer (FOM Technologies og Dataproces Group), og rådgiveren har således kunnet vise en næsten fejlfri track-record. Rammerne for børsnoteringsprocessen beskrives også som en styrke.

Spørgsmålet er om de to favoritter, der har sat sig tungt på markedet, så også står bag de bedste børsnoteringer?

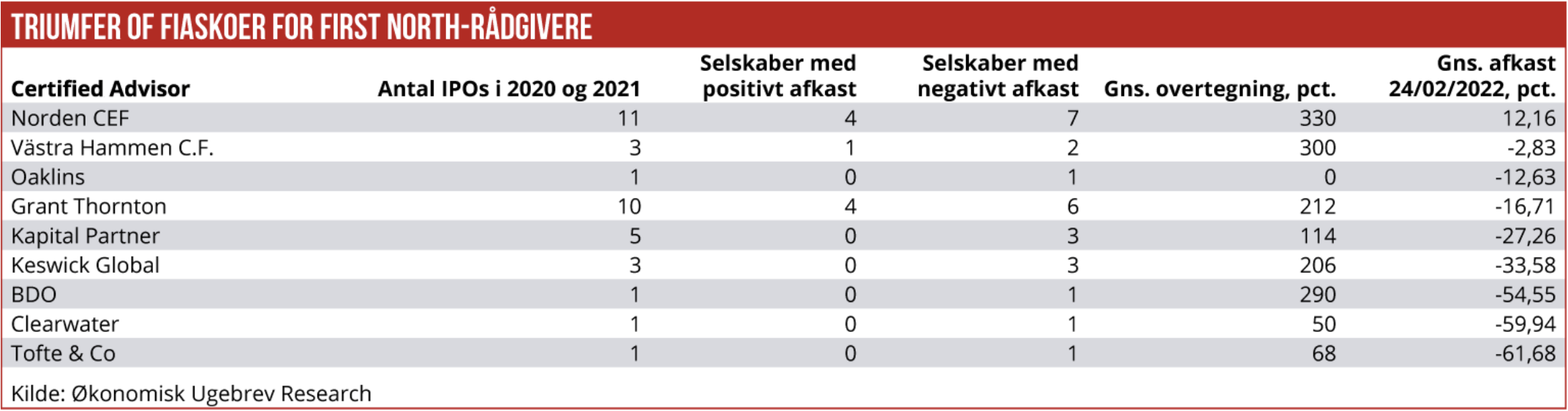

Særligt to parametre er vigtige: For det første om det lykkedes at tiltrække tilstrækkelig investorinteresse, målt ved overtegningsprocenten i selve emissionen. Og for det andet evnen til at skaffe investorerne afkast med udgangspunkt i udviklingen fra startnoteringskursen frem til i dag.

Ifølge Økonomisk Ugebrevs opgørelse placerer NordenCEF sig som bedste aktør, både i form af gennemsnitlig overtegningsprocent samt som den eneste rådgiver med et gennemsnitligt positivt afkast på samtlige noteringer de seneste to år. En overtegningsprocent er ikke nødvendigvis lig en succesfuld start på børsen, men der er ofte en betydelig sammenhæng.

De fem mest overtegnede selskaber har frem til i dag givet et gennemsnitligt afkast på 94 pct., mens de fem mindst overtegnede selskaber har givet et afkast på minus 36 pct. Grant Thornton formår ikke på disse målepunkter at klare sig lige så godt og indtager en fjerdeplads på ’overtegning’, og ligeledes en fjerdeplads på afkast siden noteringen.

NordenCEFs førsteplads i begge kategorier vidner om, at rådgiveren har fundet en god model og proces for at skabe succesfulde børsnoteringer. Samtidig kan den gode track-record også betyde, at NordenCEF får flere henvendelser fra børsinteresserede selskaber, og derfor kan rådgiveren sikkert også fravælge selskaber, som virker mindre lovende.

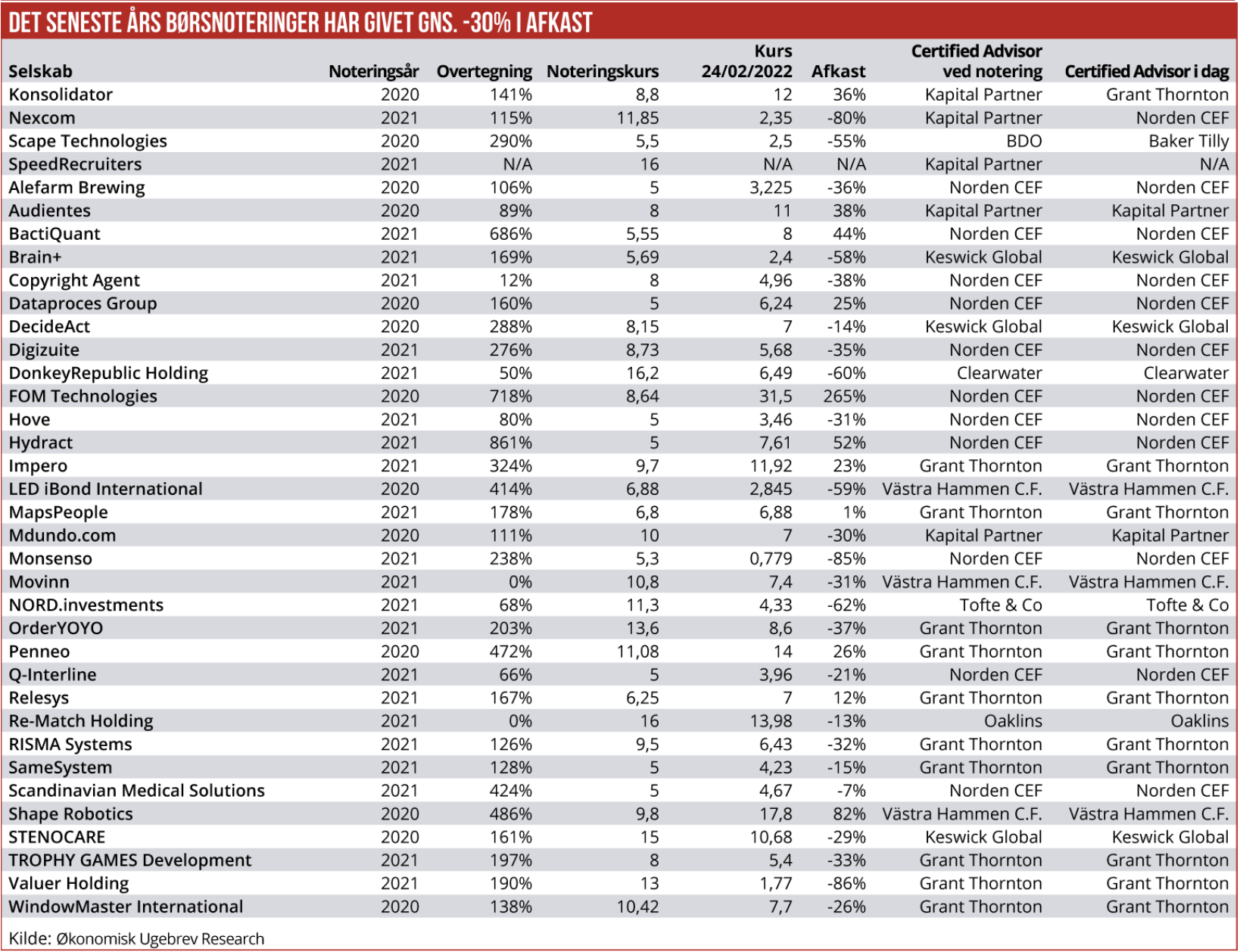

Højdespringerne målt på afkast hos NordenCEF har været FOM Technologies, Hydract og Bactiquant med henholdsvis 265, 52 og 44 pct. afkast. Det er samtidig også de tre mest overtegnede selskaber på First North med 718, 861 og 686 pct. overtegning. De dårligste noteringer har været Monsenso (-85 pct.), Copyright Agent (-38 pct.) og Alefarm Brewing (-36 pct.). Samlet set har NordenCEF dog kun præsteret positive afkast i 4 ud af 11 noteringer.

Grant Thorntons tre bedste noteringer er Penneo (26 pct.), Impero (23 pct.) og Relesys (12 pct.), hvoraf de to første også er de mest overtegnede. De dårligste noteringer er skandaleramte Valuer Holding (-86 pct.), Orderyoyo (-37 pct.) og Trophy Games (-33 pct.). Her skiller især Valuer sig ud, og Økonomisk Ugebrev kunne allerede under børsnoteringen afsløre en række kritiske forhold, som rådgiveren burde have fundet inden børsnoteringen.

Den absolutte bundskraber blandt rådgiverne er Tofte & Co., der kun har taget ét selskab på First North de seneste to år, nemlig Nord.Investment, som frem til i dag har leveret et afkast på -62 pct. Tofte & Co. indtog også sidstepladsen ved Økonomisk Ugebrevs seneste gennemgang af Certified Advisors, og de har dermed formået at cementere den placering.

Flere First North-selskaber vurderer, at de har oplevet flere Certified Advisors med kun én eller to noteringer bag sig de seneste år, som er lidt rustne, og som bl.a. derfor er blevet fravalgt. Så der ses også en selvforstærkende effekt i placeringerne, som det kan blive vanskeligt at ændre på.

De fire Certified Advisors med kun har én notering i 2020/2021 har alle præsteret store negative afkast (BDO: Scape Technologies -55 pct., Clearwater: Donkey Republic -60 pct., Oaklins: Re-match -13 pct., Tofte & Co: Nord.Investment -62 pct.).

Det indikerer sammenhæng mellem antallet af børsnoteringer og succes. NordenCEF og Grant Thornton ser ud til at tage de bedste bidder og den største volumen, og det har tilsyneladende givet grundlag for at skabe bedre organisationer og skaffe mere talent.

Flere selskaber har også valgt at skifte rådgiver efter børsnoteringen. NordenCEF har hentet tre selskaber fra andre rådgivere efter noteringen. Til gengæld skiller Kapital Partner sig negativt ud ved netto at have tabt fem kunder gennem årene.

Kapital Partner har i 2020/2021 måtte se Nexcom og Green Mobility skifte til NordenCEF og Konsoildator til Grant Thornton. Skiftet til NordenCEF kan hænge sammen med, at Peter Høgsted skiftede fra Kapital Partner til NordenCEF. Men skiftet væk fra Kapital Partner kan også begrundes ved, at flere af de selskaber, der har været i kontakt med Kapital Partner, beskriver dem som gode til prospektskrivning, men dårlige til de efterfølgende processer.

Kapital Parters seneste børsnoteringsforsøg var SpeedRecruiters i efteråret, som endte i årets største børsfiasko. Det lykkedes ikke at opnå nok forhåndstegninger, og børsnoteringen måtte droppes. Inden da havde Økonomisk Ugebrev tildelt noteringen den hidtil dårligste rating i IPOwatch, ligesom noteringen blev kritiseret stærkt af børsens investorpanel samt på diverse investeringsfora på sociale medier.

Selskabet var simpelthen ikke klar til at gå på børsen og skulle være fravalgt af Kapital Partner på forhånd. Flere forhold fra Kapital Partners side i forbindelse med IPO-processen fremstår mangelfulde. Bl.a. var det den første notering på First North i 2020/2021, der ingen forhåndstegning havde. Her udtalte direktøren for Kapital Partner, Jesper Ilsøe, følgende til borsen.dk: ”Det er et bevidst og strategisk fravalg. Det giver desværre ikke nogen validering af prisen, og problemet med forhåndstegnere er, at det trækker likviditet ud af aktien.”

Den udtalelse står dog i skærende kontrakt til, at Økonomisk Ugebrev er i besiddelse af flere investormails og præsentationer, hvor Kapital Partner forsøgte at skaffe investorer til en forhåndstegning, men altså uden at det lykkedes. I dag står Kapital Partner tilbage med Hypefactors, Audientes og Mdundo. Kun Audientes har givet investorerne et positivt afkast, og Kapital Partner må med den seneste track record formodes at få svært ved at tiltrække selskaber.

Opgørelsen over afkast siden børsnoteringerne af de enkelte First North-selskaber viser, at det gennemsnitlige afkast af noteringerne de seneste to år har været minus 13 pct. Det ser ud til, at værdiansættelserne har været bedre i 2020, hvor afkastet på noteringerne frem til i dag er 17,2 pct., hvorimod børsnoteringerne i 2021 har givet et afkast frem til i dag på minus 30 pct.

Disse tal dækker dog over store forskelle, og der er endnu langt mellem vinderne. Således har 11 selskaber givet et positivt afkast siden noteringen, og 24 et negativt. Den store afkastforskel ses også i forskellen på højdespringeren FOM Technologies med 265 pct. afkast og bundskraberen Valuer Holding med -86 pct. afkast.

MWL

Comments